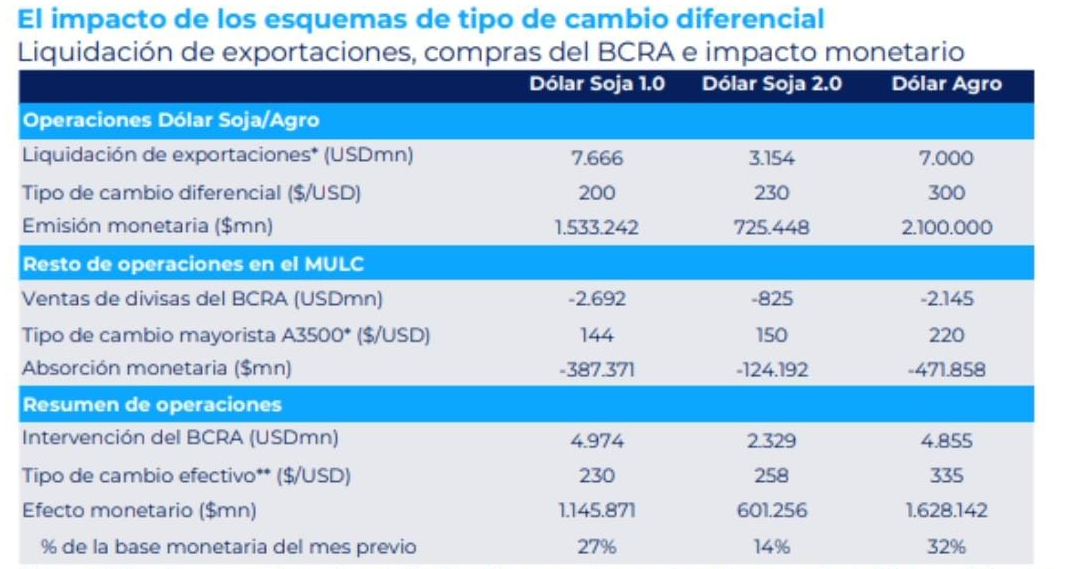

El plan para frenar por un tiempo el drenaje de reservas sin devaluar el dólar oficial generará nuevas complicaciones en la cadena de comercialización y también en el deterioro del Banco Central. El organismo presidido por Miguel Pesce deberá emitir más pesos para comprar el dólar a los sojeros a $ 300 y hacerse de reservas más caras para luego venderlas a $ 220.

Según EcoGo, la entidad podria emitir en un escenario de máxima hasta $ 1,5 billones para adquirir US$ 5.000 millones. Esto implica más pesos en circulación, a menos que sean absorbidos con la emisión de más Leliq. El Central le coloca dichos títulos de deuda a los bancos para captar el excedente de pesos y les paga una tasa de interés del 78% nominal anual (113% efectiva).

El dólar soja oficializado este lunes pondrá así una mayor presión para limitar su impacto en los precios. “La nueva emisión excedente de pesos le va a echar más leña al fuego y va a contribuir a que la inflación se sostenga en un piso del 6% mensual, su efecto no es neutro y va a contribuir a sostener las expectativas de inflación elevadas”, dijo Sebastián Menescaldi, director adjunto de EcoGo.

El Banco Central subió hace tres semanas las tasas del 75 al 78% anual después de conocerse que la inflación en febrero alcanzó el 6,6% mensual. Ahora, las consultoras esperan un piso del 7% en marzo, lo que reflejaría una aceleración por quinto mes consecutivo. En el equipo económico, con todo, descartan una suba de tasas para absorber los pesos generados por el incentivo exportador.

Los analistas, en cambio, evalúan esa posibilidad para evitar una mayor dolarización. “En abril puede haber una nueva suba de tasas, pero la vemos más asociada al dato de inflación de marzo y a tratar de contener los dólares paralelos. El BCRA va a tratar de dar alguna respuesta a un dato que seguramente sea malo”, señaló Alejandro Giacoia, economista de Econviews.

El FMI estimó en marzo que el “costo del subsidio” por el dólar soja I y II fue del 0,7% del PBI, esto es la diferencia por comprar dólares a los exportadores a un tipo de cambio superior al que vende a los importadores. Para los economistas, la tercera versión podría costar entre 0,7 y 1% del PBI. Y la letra intransferible que colocará el Tesoro al BCRA para compensarlo es vista como un activo de “poco valor”.

Por su parte, Ecolatina identificó cuatro efectos colaterales: el alivio será de corto plazo, tendrá un impacto monetario “relevante” que forzará al BCRA a incrementar los pasivos remunerados (Leliq), el incentivo a las economías regionales generará “mayores presiones” en la inflación, y continuará quitándole relevancia al dólar oficial.

El Fondo monitorea además el “costo de esterilización” que asumirá el Banco Central, como ocurrió en septiembre y diciembre pasado con el pago de intereses que tuvo que afrontar por la liquidez adicional en pesos introducida en el sistema. Hoy, los pasivos remunerados ya superaron los $ 12 billones y vienen creciendo a tasas superiores al 140%.

Por estas horas, la prioridad del gobierno es interrumpir la pérdida de reservas. El Banco Central vendió este lunes US$ 99 millones y en lo que va del año acumula ventas por US$ 3.500 millones. El nuevo esquema, sin embargo, condicionará la liquidación de exportaciones a futuro, ya que el agro volverá a esperar una mejora para vender sus stocks una vez concluido el beneficio.